کاهش نسبت پول به شبه پول | نشانه هایی برای کاهش تورم

به گزارش پایگاه خبری گزارش بورس ، بانک جهانی و صندوق بین المللی پول در تازه ترین گزارشی که از اقتصاد ایران منتشر کردند از کاهش نرخ تورم در سال ۲۰۲۴ میلادی خبر دادند. آن طور که صندوق بین المللی پول گزارش کرده است این نرخ در سال آینده میلادی به ۳۲.۵ درصد خواهد رسید. نگاهی به آمار متغیر های پولی نیز نشان می دهد که امیدواری هایی برای کنترل تورم به وجود آمده است. هرچند هنوز تا ارقام مطلوب فاصله زیادی هست و کاهش نسبت پول به شبه پول ارقام شکننده ای نشان می دهد اما می توان برآورد کرد با فرض ثابت بودن شرایط موجود و در صورتی که تحول سیاسی و اقتصادی حادی رخ ندهد این امکان که ارقام برآوردی صندوق بین المللی پول برای سال آینده محقق شود وجود دارد.

تازه ترین آمار بانک مرکزی نشان می دهد که نسبت پول به شبه پول شیب نزولی پیدا کرده و به ۳۳.۵ درصد رسیده است.همچنین رشد نقطه به نقطه نقدینگی به ۲۶.۹ درصد و رشد پایه پولی به ۴۱.۶ درصد رسیده است. اما معنی این آمار چیست و آیا می توان انتظار نزول تورم را در ایران داشت؟

نقدینگی خود از دو جزء مهم پول و شبهپول تشکیل شده است. پول به اسکناس و مسکوکات و سپردههای دیداری اطلاق میشود و منظور از شبهپول سپردههای غیر دیداری است. به عبارت دیگر شبهپول شامل سپردههای مدتدار یا در بیان عامه بلند مدت است که نقد کردن آن به راحتی امکان پذیر نیست اما قدرت نقد شوندگی پول بسیار بالا است و چرخه اقتصاد در جریان است. با این توضیح باید گفت افزایش نسبت پول به شبه پول در طول ماه های گذشته نگرانی های زیادی ایجاد کرده بود چرا افزایش سهم پول از نقدینگی می تواند آثار تورمی محسوسی داشته باشد.اما آن طور که آمار ها نشان می دهد نسبت پول به شبهپول روندی نزولی را طی کرده و از ۳۵.۲ درصد در اردیبهشت ماه به ۳۳.۵ درصد در مردادماه امسال کاهش یافته است که خبر خوبی برای متغیر های پولی محسوب می شود اما هنوز تا نقطه مطلوب فاصله دارد. درطول ماه هایی که سهم پول از نقدینگی در حال افزایش بود سرعت رشد تورم هم بیشتر بود.این موضوع درعین حال منجر به تلاطم در بازار دارایی ها شده بود. به بیان دیگر افزایش سهم پول از نقدینگی به زمینه ای برای رشد تورم تبدیل شده بود.

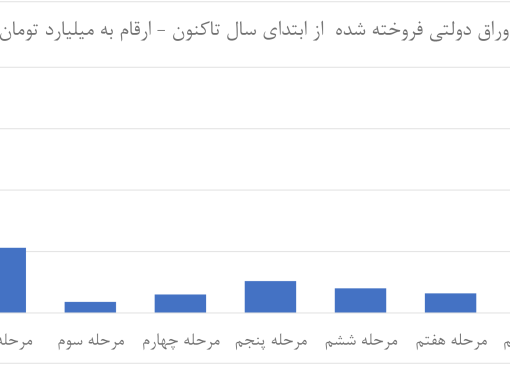

اما از زمستان سال قبل سیاست های انقباضی تشدید شد و بانک مرکزی برنامه های سفت و سختی را برای کنترل ترازنامه بانک ها به اجرا گذاشت. همگام با این رویداد نرخ بهره روند افزایشی داشته است. با وجود آنکه نرخ بهره اسمی که به نظر می رسد به یک موضوع حیثیتی برای بانک مرکزی تبدیل شده رسما تغییر نکرده است اما شواهد میدانی نشان می دهد که سودی که از سوی بانک ها پرداخت می شود افزایش یافته و در عین حال نرخ بهره اوراق بدهی بخش خصوصی نیز از مرز ۳۰ درصد فراتر رفته است. این موضوع منجر شده جذابیت اوراق بدهی دولتی کاهش یابد و همین عامل آرام آرام بر روی نرخ بهره اوراق دولتی هم اثر گذاشته است. در واقع اگر دولت قصد دارد در نیمه دوم سال منابع مالی بیشتری جذب کند راهی ندارد جز اینکه نرخ پایه بهره را افزایش دهد. همین حالا هم نرخ بهره اوراق بدهی در عملیات بازار باز به دلیل عدم استقبال ، افزایش یافته و برآورد می شود این نرخ با افزایش بیشتری هم مواجه شود. به طور کلی شواهد نشان می دهد اصلی ترین عاملی که منجر به ماندگاری پول در سپرده های بلند مدت شده افزایش نرخ بهره بوده که منجر به کاهش حجم پول نسبت به شبه پول نیز شده است. همه این ارقام خط بطلانی است بر افرادی که معتقدند نرخ بهره طبق قواعد اقتصادی در ایران کار نمی کند. رویه یک سال گذشته به خوبی توضیح می دهد که بین “اصول” اقتصادی با “فروع” تفاوت های زیادی است و نرخ بهره در زمره یکی از اصول اقتصادی است به این معنا که فارغ از تفاوت های اقتصادی کشور ها ناشی از تفاوت های جغرافیایی می توان بر روی “اصول” علم اقتصاد حساب باز کرد. با این حال این سیاست منجر به رکود فراگیر در اقتصاد و رکود در بازار دارایی ها نیز شده است.

به طور خلاصه می توان گفت اجرای این سیاست های انقباضی از سوی بانک مرکزی و کنترل ترازنامه بانک ها و همچنین ثبات در بازار ارز که به مانعی برای رشد قیمت دربازار دارایی ها تبدیل شده از جمله دلایل کاهش نسبت پول به شبه پول بوده است. بانک مرکزی در تلاش است حجم پول در گردش در اقتصاد را کنترل کند. می توان گفت این موضوع یکی از مهمترین عواملی بودکه منجر به کنترل نقدینگی شده است.

با این حال باید توجه کرد چنانچه ثبات در بازار ارز ادامه پیدا نکند،انتظارات تورمی دوباره می تواند افزایش یابد و دست آورد های شکننده در حوزه پولی را با چالش مواجه کند.